კომერციულ ბანკებსა და მიკრობანკებში ფინანსური მომსახურების მიღება და საბანკო პროდუქტებით სარგებლობა ძირითადად, საბანკო ანგარიშის გახსნით იწყება. საბანკო ანგარიში - ეს არის ფინანსური პროდუქტი, რომელსაც ბანკები გთავაზობენ თქვენი ფულის განთავსებისა და განკარგვისთვის.

საბანკო ანგარიშის გახსნა

წარადგინოთ პირადობის დამადასტურებელი დოკუმენტი

ნებისმიერ შემთხვევაში, როცა ფინანსურ ორგანიზაციასთან იწყებთ ურთიერთობას, ახორციელებთ ამა თუ იმ ტრანზაქციას ან დებთ ხელშეკრულებას, კანონმდებლობის მოთხოვნათა შესაბამისად, ფინანსურ ორგანიზაციას ევალება თქვენი იდენტიფიკაცია ანუ თქვენ მიერ წარდგენილი პირადობის დამადასტურებელი დოკუმენტის საფუძველზე თქვენს ვინაობაში დარწმუნება.

წარადგინოთ განაცხადი ანგარიშის გახსნის შესახებ

ეს თქვენი სურვილის წერილობით დაფიქსირებაა. როგორც წესი, ამავე განცხადების ფორმით, თქვენ მიანიჭებთ ბანკს უფლებამოსილებას, გადაამოწმოს თქვენი მონაცემები სხვადასხვა მონაცემთა ბაზაში, ასევე, მოგთხოვოთ ადგილობრივი თუ საერთაშორისო კანონმდებლობის მოთხოვნათა შესაბამისად დადგენილი სხვადასხვა ინფორმაციის წარდგენა. როგორც წესი, ბანკის მხრიდან მოთხოვნილი ინფორმაცია ემსახურება თქვენი, როგორც მისი მომავალი მომხმარებლის, საქმიანობის, პროფილის და/ან შემოსავლების კანონიერებაში დარწმუნებას. გაითვალისწინეთ, რომ თქვენ მიერ მიწოდებული ინფორმაციის და/ან სხვადასხვა მონაცემთა ბაზაში თქვენ შესახებ არსებულ ინფორმაციაზე დაყრდნობით, ასევე, იმ შემთხვევაში, თუ თქვენ უარს განაცხადებთ ამა თუ იმ ინფორმაციის მიწოდებაზე, ბანკს უფლება აქვს, უარი გითხრათ მომსახურებასა და ანგარიშის გახსნაზე და იმავდროულად, არ აქვს ვალდებულება, განგიმარტოთ მისი მხრიდან უარის თქმის მიზეზი.

წარადგინოთ ფაქსიმილიე

ანგარიშის გახსნასთან დაკავშირებით დადებითი გადაწყვეტილების მიღების შემთხვევაში, ბანკი თავდაპირველად, მის პროგრამაში თქვენი, როგორც მომხმარებლის რეგისტრაციას განახორციელებს. ამ მიზნით, ბანკი სხვა ინფორმაციასთან ერთად მოგთხოვთ და თავის მონაცემთა ბაზაში შეინახავს თქვენს ფაქსიმილიეს ანუ ხელმოწერის ნიმუშს. მომავალში, როცა ბანკს ამა თუ იმ ტრანზაქციის განხორციელების მიზნით მიმართავთ, ბანკი თქვენი დამატებითი იდენტიფიკაციისათვის მოახდენს დოკუმენტზე გაკეთებული ხელმოწერის შედარებას მასთან შენახულ ფაქსიმილიესთან.

გაეცნოთ მომსახურების პირობებს და ხელშეკრულებას

ბანკი შემოგთავაზებთ და გაგიხსნით თქვენს მიზნებსა და საჭიროებებზე მორგებულ ანგარიშს და გადმოგცემთ მის რეკვიზიტებს, ძირითადად ანგარიშის ნომერს, ამასთან მომსახურების პირობებს ანუ ხელშეკრულებას გადმოგცემთ თქვენთან შეთანხმებით, მატერიალური სახით ან მიგითითებთ შესაბამისი ვებგვერდის მისამართს, სადაც აღნიშნულ პირობებს შეგიძლიათ გაეცნოთ დეტალურად. გაითვალისწინეთ, რომ ანგარიშის გახსნამდე, ისევე, როგორც სხვა ნებისმიერი ფინანსური პროდუქტის შეძენამდე თქვენ გაქვთ უფლება დასვათ თქვენთვის საინტერესო ნებისმიერი შეკითხვა ამ პროდუქტთან თუ მომსახურების პირობებთან დაკავშირებით და ბანკი კი ვალდებულია ცხადად და გასაგებად აგიხსნათ ყველა თქვენთვის საინტერესო საკითხი და მოგაწოდოთ ყველა ინფორმაცია, რაც დაგჭირდებათ ამ პროდუქტის შეძენასთან თუ მის გამოყენებასთან დაკავშირებით გადაწყვეტილების მისაღებად.

როგორც ერთ კონკრეტულ, ასევე, სხვადასხვა საბანკო დაწესებულებაში ერთი მომხმარებლის სახელზე გახსნილი ანგარიშების ჯამური რაოდენობა მოქმედი კანონმდებლობით ლიმიტირებული არ არის.

ამასთან, თუ ბანკში ანგარიში უკვე გახსნილი გაქვთ, დამატებითი ანგარიშის გახსნის საშუალება ბანკმა შესაძლოა, ფილიალში მიუსვლელად, დისტანციური არხის, მაგალითად, ინტერნეტბანკის საშუალებითაც მოგცეთ.

საბანკო ანგარიშების ტიპები

მიმდინარე და სადეპოზიტო ანგარიშები

ანგარიში, რომელზეც მომხმარებელს შეუძლია ფული მისი შემდგომში განკარგვის მიზნით განათავსოს, შეიძლება იყოს:

- მიმდინარე ანუ საანგარიშსწორებო ანგარიში;

- სადეპოზიტო ანუ საანაბრე ანგარიში.

ამ ორი ტიპის ანგარიშებს შორის მთავარი განსხვავება ისაა, რომ მიმდინარე ანგარიში ძირითადად გამოიყენება სხვა პირებისგან თანხის მისაღებად (თუმცა, მასზე თავადაც შეგიძლიათ განათავსოთ თანხა) გამოიყენება ყოველდღიური, მიმდინარე საჭიროებების დასაფინანსებლად. რაც შეეხება სადეპოზიტო ანგარიშს, ის გამოიყენება თანხის დასაზოგად, შესანახად და ამ ტიპის ანგარიშებზე თანხის განთავსების შემთხვევაში, მომხმარებელი, როგორც წესი, დამატებით საპროცენტო სარგებელსაც იღებს. (უფრო დეტალურად დეპოზიტის ტიპებისა და მათი თავისებურებების შესახებ შეგიძლიათ იხილოთ აქ.) მაგალითად, დამსაქმებელი ხელფასს სწორედ მიმდინარე ანგარიშზე ჩაგირიცხავთ, თქვენ კი ამ ანგარიშიდან შეძლებთ გამოიტანოთ სასურველი თანა ნაღდი სახით, აწარმოოთ სხვადასხვა, მაგალითად, კომუნალური გადახდები, სავაჭრო ობიექტებთან ანგარიშსწორება თუ გადარიცხვები როგორც სხვებთან, ისე საკუთარ ანგარიშებზე. თანხის ანგარიშზე განთავსებული გარკვეული თანხა შეგიძლიათ, ასევე, გადარიცხოთ თქვენსავე სადეპოზიტო ანგარიშზეც. იმ შემთხვევაში კი, თუ თქვენი სადეპოზიტო ანგარიშზე განთავსებული თანხიდან დაგჭირდათ თანხის გადარიცხვა მესამე პირისათვის, როგორც წესი, პირდაპირი ანგარიშსწორება სადეპოზიტო ანგარიშიდან ბანკის მხრიდან შეზღუდული იქნება და მოგიწევთ თანხა ჯერ საკუთარ მიმდინარე ანგარიშზე გადარიცხოთ და მესამე პირთან ანგარიშსწორება კი სწორედ მიმდინარე ანგარიშიდან განახორციელოთ.

მიმდინარე ანგარიში ბარათით და ბარათის გარეშე

მიმდინარე ანგარიშის არჩევისას ბანკი, როგორც წესი, 2 არჩევანს შემოგთავაზებთ:

- საბარათე მიმდინარე ანგარიშები

- მიმდინარე ანგარიშები ბარათის გარეშე.

როგორც სახელწოდება მიუთითებს, მათ შორის განსხვავებას ძირითადად განაპირობებს ამ ანგარიშებთან დაკავშირებული საბანკო პლასტიკურ ბარათების არსებობა ან არარსებობა. ბარათებს, რომლებიც დაკავშირებულია მომხმარებლის მიმდინარე ანგარიშებთან, როგორც წესი, სადებეტო ბარათების სახელითაც მოიხსენიებენ. ბარათის „ბმა“ მიმდინარე ანგარიშთან იძლევა ამ ანგარიშებიდან თანხის დისტანციურად, ბანკში მისვლის გარეშე განკარგვის საშუალებას. მაგალითად, ბარათით საშუალება გექნებათ ანგარიშიდან თანხა გამოიტანოთ ბანკომატის დახმარებით, ასევე, შეიძინოთ ნივთი სავაჭრო ობიექტში, გადაიხადოთ სასტუმროს მომსახურების თანხა ნაღდი ფულის გამოყენების გარეშეც. გარდა ამისა, ბარათი იძლევა საშუალებას ერთდროულად განკარგოთ რამდენიმე ვალუტაში და პირიქით, თუ საბარათე ანგარიშზე დამატებით ბარათს დაამზადებინებთ ბანკს და გადასცემთ თქვენთვის სასურველ პირს, მაგალითად, მეუღლეს, შესაძლებელი იქნება ანგარიშის განკარგვის უფლება ბანკში მისვლისა და დამატებითი მინდობილობის გაფორმების გარეშეც მიანიჭოთ მას. რაც შეეხება მიმდინარე ანგარიშს ბარათის გარეშე, მისი განკარგვაც შესაძლებელია დისტანციურად თუ თქვენ ინტერნეტბანკით ან მობილბანკით ისარგებლებთ, მაგრამ საბარათე ანგარიშისგან განსხვავებით, ბანკში მიუსვლელად ვერ მოახერხებთ ანგარიშიდან ნაღდი თანხის მიღებას და სავაჭრო და მომსახურების ობიექტებთან ანგარიშსწორებაც გაგიჭირდებათ, თუ მათთვის ანგარიშზე ჩარიცხვის ალტერნატივა არ იქნება მისაღები.

სანამ მიიღებდეთ გადაწყვეტილებას, რა ტიპის ანგარიშის გახსნა გსურთ, გირჩევთ აუხსნათ ბანკს რა მიზნით გსურთ ანგარიშის გამოყენება, ასევე, ჰკითხოთ ბანკს შესაძლო ალტერნატივების შესახებ, დააზუსტოთ თითოეულ მათგანთან დაკავშირებული შეზღუდვები, ხარჯები და შესაძლებლობები და საბოლოოდ თქვენთვის ყველაზე ხელსაყრელი გადაწყვეტილება მიიღოთ.

ანგარიშის გახსნის სხვა შემთხვევები

რატომაა მნიშვნელოვანი იმის ცოდნა, სარგებლობთ თუ არა მიმდინარე ანგარიშით? პირველ რიგში, იმიტომ, რომ მიმდინარე ანგარიში ფინანსური პროდუქტია, რომელსაც სარგებლობის შესაბამისი პირობები აქვს. თქვენ შეიძლება გადასახდელი გქონდეთ ანგარიშის მომსახურების საკომისიო, რომელიც თქვენი მხრიდან გასათვალისწინებელი ხარჯია. ასევე, გასათვალისწინებელია ისიც, თუ რა პირობები ვრცელდება მიმდინარე ანგარიშზე, მათ შორის მაშინ, როცა, იმ ფინანსური პროდუქტით სარგებლობის ვადა დასრულდება, რომლისთვისაც მიმდინარე ანგარიში გაგიხსნათ ბანკმა. მაგალითად, თუ ერთწლიანი ვადიანი ანაბრის გახსნისას ბანკმა უფასოდ მიმდინარე ანგარიშიც გაგიხსნათ, უნდა დაინტერესდეთ, ანაბრის ვადის გასვლის შემდეგ, ანგარიშით სარგებლობა ისევ უფასო იქნება, თუ საკომისიოს გადახდა მოგიწევთ?

რა უნდა გაითვალისწინოთ მიმდინარე ანგარიშით სარგებლობისას?

ანგარიშის ვალუტა

ანგარიში შეიძლება იყოს როგორც ერთვალუტიანი, ისე მრავალვალუტიანი, ანუ მულტისავალუტო. ერთვალუტიან ანგარიშზე შესაძლებელია თანხა განთავსდეს მხოლოდ ერთ ვალუტაში. მაგალითად, თუ ლარის ერთვალუტიანი ანგარიში გაქვთ, მასზე თანხის განთავსება მხოლოდ ლარში შეგეძლებათ.

მულტისავალუტო ანგარიში კი რამდენიმე ვალუტაში იხსნება და ამ ანგარიშის მფლობელს თანხის განთავსება შეუძლია ანგარიშისთვის განსაზღვრულ ყველა ვალუტაში. მულტისავალუტო ანგარიშებს, როგორც წესი, აბამენ სადებეტო ბარათს და ამ ანგარიშებიდან თანხის გახარჯვაც ამ ბარათის საშუალებით ხორციელდება. ამ შემთხვევაში ერთი ბარათით სხვადასხვა ვალუტაში გახსნილი ანგარიშის სამართავად, როგორც წესი, გახარჯვის სქემაზე ბანკთან შეთანხმებაც მოითხოვება და ამ მიზნით ბანკმა შესაძლოა ვალუტის პრიორიტეტულობაც დაგაფიქსირებინოთ/აგარჩევინოთ.

ანგარიშიდან ნაშთების გახარჯვის წესი

თუ თქვენი ანგარიში მულტისავალუტოა და ყველა შესაბამის ვალუტაში გარკვეული ნაშთი გაქვთ, არსებობს ამ ნაშთების გახარჯვის გარკვეული წესი. ამ წესს კომერციული ბანკები ინდივიდუალურად განსაზღვრავენ და ის ასახული იქნება თქვენი მომსახურების პირობებში ანუ ხელშეკრულებაში. ყველაზე ხშირად გამოყენებული წესის მიხედვით, პირველ რიგში ანგარიშიდან იხარჯება ის ვალუტა, რა ვალუტაშიც ასრულებთ ოპერაციას, მიუხედავად იმისა, თუ პრიორიტეტულად რომელი ანგარიში გაქვთ არჩეული.

მაგალითად, ანგარიში გახსნილი გაქვთ ლარში, დოლარსა და ევროში, ანგარიშზე გაქვთ 100 ლარის, 100 აშშ დოლარსა და 100 ევროს მოცულობის ნაშთები, პრიორიტეტული ანგარიში ლარი გაქვთ და ინტერნეტით ყიდულობთ ნივთს, რომლის ღირებულება 200 აშშ დოლარია. ამ შემთხვევაში აშშ დოლარის ანგარიშიდან 100 აშშ დოლარი ჩამოიჭრება, ამის შემდეგ მოხდება ლარის, ანუ პრიორიტეტულ ანგარიშის ნაშთის ათვისდება და თუ არც ეს თანხა ეყოფა თქვენი ტრანზაქციის დაფარვას, ამის შემდეგ მოხდება სხვა ანგარიშიდან, მაგალითად ევროს ანგარიშიდან თანხის მიმართვა.

რიგ შემთხვევაში, შესაძლოა გვხვდებოდეს წესი, როცა მიუხედავად ოპერაციის ვალუტისა, თანხა პრიორიტეტული ანგარიშიდან იხარჯება. გარდა ამისა, თუ თქვენ ოვერდრაფტით სარგებლობთ, ბანკმა შესაძლოა ოვერდრაფტით პრიორიტეტულობით სარგებლობაც შემოგთავაზოთ. ეს ნიშნავს იმას, რომ თუ შესაბამისი ვალუტის ანგარიშზე არ გაქვთ საკმარისი თანხა, საკმარისი თანხის ათვისება ოვერდრაფტის ლიმიტიდან და არა სხვა ვალუტის ნაშთებიდან მოხდება. ზემოთ განხილულ მაგალითში, თუ პრიორიტეტი მინიჭებული გექნებოდათ ოვერდრაფტისთვის, 100 აშშ დოლარის ჩამოჭრის შემდეგ, დარჩენილი თანხა დაიფარებოდა ოვერდრაფტის ლიმიტიდან ამავე ვალუტაში და არა სხვა ანგარიშებიდან.

მიმდინარე ანგარიშის ფუნქციები

მიმდინარე ანგარიშზე შეგიძლიათ შეიტანოთ თანხა, გადარიცხოთ ფული საქართველოში ან საზღვარგარეთ. მიმდინარე ანგარიშზე ასევე შეგიძლიათ შეინახოთ თქვენი შემოსავალი, დააკონვერტიროთ ვალუტა სხვა ანგარიშიდან, გადაიხადოთ გადასახადები, და სხვა. მიმდინარე ანგარიშის რეკვიზიტები შეგიძლიათ გადასცეთ სხვა პირის, რათა საჭიროების შემთხვევაში შეძლოს თქვენს ანგარიშზე თანხის შეტანა ან გადმორიცხვა.

საბანკო ანგარიშის ფორმატი

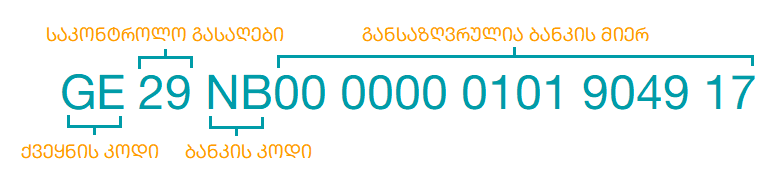

2010 წლის 3 მაისიდან საბანკო ანგარიშები IBAN ფორმატში იხსნება. IBAN - ეს არის საბანკო ანგარიშის ფორმატი, რომელიც წარმოდგენილია საერთაშორისო საბანკო ანგარიშების ნომრების (IBAN) ფორმატში. საქართველოში IBAN ანგარიში 22 სიმბოლოსგან შედგება.

IBAN ანგარიშის ნომრის ფორმატის მაგალითია:

ამ მაგალითში:

- GE – ქვეყნის კოდია (2 სიმბოლო);

- 29 – საკონტროლო გასაღები (2 ციფრი), რომელიც გარკვეული ლოგიკით უკავშირდება დანარჩენ ნომერს და ერთგვარი თავდაცვაა სხვა დანარჩენ ციფრებში შეცდომის დაშვებისაგან;

- NB – ბანკის IBAN კოდი. ის ეროვნული ბანკის მიერ საქართველოში მოქმედი თითოეული კომერციული ბანკისთვის ინდივიდუალურად არის დადგენილი. საქართველოში მოქმედი ბანკების IBAN კოდები შეგიძლიათ იხილოთ აქ.

- 0000000101904917 – ბანკის მიერ განსაზღვრული ანგარიშის უნიკალური იდენტიფიკატორი (16 ციფრი).

რატომაა IBAN ფორმატი მომხმარებლებისთვის უფრო მოსახერხებელი?

- ერთიანი სტანდარტი - ყველა ანგარიშის ნომერი წარმოდგენილია ერთი სტანდარტის მიხედვით. შესაბამისად, ნებისმიერ კომერციულ ბანკში ანგარიშის ამოცნობა გამარტივებულია და თქვენთვის მარტივი ხდება სხვადასხვა კომერციულ ბანკში მომსახურების მიღება.

- იდენტიფიკაციის მძლავრი მექანიზმები - IBAN ანგარიშის ფორმატი მისი უნიკალურობიდან გამომდინარე, გადარიცხვისას შეცდომის ალბათობას ამცირებს. ეს მიღწეულია იმით, რომ IBAN-ის შექმნისას ერთი ანგარიშის იდენტიფიკაციისთვის არაერთი მექანიზმია ჩადებული, მაგალითად ბანკის, ქვეყნის იდენტიფიკატორი, ანგარიშს მფლობელის მონაცემები. ეს ყოველივე კი ანგარიშის მფლობელს იცავს არაზუსტი გადარიცხვებისა და თანხის დაკარგვისგან.

- გადარიცხვის სისწრაფე და შემცირებული საკომისიო - რიგ შემთხვევებში მცირდება გადარიცხვის საკომისიო. საერთაშორისო გადარიცხვების შემთხვევაში უფრო სწრაფად ხდება გადარიცხვები.

- ბანკის ამოცნობის შესაძლებლობა - IBAN ანგარიშის ნომერში მითითებულია იმ ბანკის კოდი, რომელშიც გახსნილია ეს ანგარიში. შესაბამისად, მარტივდება ანგარიშის გამხსნელი კომერციული ბანკის ამოცნობა.

ანგარიშით სარგებლობასთან დაკავშირებული ხარჯები

ანგარიშის გახსნის საკომისიო

ეს არის თანხა, რომელსაც უხდით ბანკს, რათა დაარეგისტრიროს თქვენი ანგარიში.

ანგარიშის მომსახურების საკომისიო

ეს არის ბანკში ანგარიშის ფუნქციონირების საკომისიო, რომელსაც იხდით პერიოდულად, მაგალითად, ყოველთვე ან წელიწადში ერთხელ. ზოგჯერ, სხვა პროდუქტით სარგებლობის შემთხვევაში, ბანკმა შეიძლება გაგიუქმოთ ანგარიშის გახსნის და მომსახურების საკომისიო. მაგალითად, თუ ერთწლიან ანაბარს გახსნით, ამ პერიოდში მიმდინარე ანგარიშის მომსახურების საკომისიოს აღარ გადაიხდით და, შესაძლოა, ანგარიშიც უფასოდ გაგიხსნან.

ანგარიშიდან თანხის გადარიცხვის საკომისიო

თქვენი მომსახურე ბანკიდან სხვა კომერციულ ბანკში ანგარიშზე თანხის გადარიცხვა, როგორც წესი, გარკვეულ ხარჯებს უკავშირდება, ხოლო თქვენივე მომსახურე ბანკში კი ხშირ შემთხვევაში უფასოა.

ანგარიშიდან თანხის გატანის საკომისიო

აღნიშნული საკომისიო, როგორც წესი განსხვავებულია და დამოკიდებულია იმაზე, თუ საიდან ხდება თანხის გატანა, კერძოდ:

- ანგარიშზე მიბმული საგადახდო ბარათით თანხის გატანა სხვა ბანკის ბანკომატიდან - თუ ერთი ბანკის მიერ გამოშვებული ბარათით თანხას გაანაღდებთ სხვა ნებისმიერი ბანკის ბანკომატში, საქართველოში იქნება ეს თუ საზღვარგარეთ, როგორც წესი, თანხის განაღდების უფრო მაღალი საკომისიოს გადახდა მოგიწევთ. პირობითად, თუ თქვენი მომსახურე ბანკის ბანკომატიდან თანხის გატანისას თანხის 0,2%-ს გადაიხდით, იმავე თანხის გატანა სხვა ბანკის ბანკომატიდან შესაძლოა 2,5% დაგიჯდეთ და, ამასთან, საკომისიოს მინიმალური მოცულობაც იყოს დაწესებული, რაც, რიგ შემთხვევებში, თანხის 2,5%-ზე მაღალიც შეიძლება იყოს;

- ანგარიშიდან თანხის გატანა ბანკის სალაროდან - სალაროდან ანგარიშიდან თანხის გატანის დროს ზოგჯერ უფრო მაღალი საკომისიოს გადახდა მოგიწევთ , ვიდრე ამავე ბანკის ბანკომატიდან განაღდებისას მოგიწევდათ. ამიტომ, როდესაც მიმდინარე ანგარიშზე არსებული თანხის გატანას გადაწყვეტთ, საჭიროა, ამ ოპერაციის ხარჯები თანხის გატანის არხების მიხედვით შეადაროთ და ყველაზე კომფორტული და ნაკლებდანახარჯიანი მომსახურება აირჩიოთ.

ანგარიშის ამონაწერის მიღების საკომისიო

ანგარიშიდან განხორციელებული ტრანზაქციები, იქნება ეს გადარიცხვა, თანხის განაღდება, თანხის ჩარიცხვა ანგარიშზე თუ სხვა, ფიქსირდება ანგარიშის ამონაწერში. თქვენთვის საინტერესო და მნიშვნელოვანია ფულის მოძრაობის დეტალები, რათა იცოდეთ, თუ რა თანხაა თქვენს ხელთ კონკრეტულ მომენტში, ასევე, შეძლოთ თქვენი ხარჯებისა და შემოსავლების კონტროლი. გასათვალისწინებელია, რომ მოქმედი რეგულაციების მიხედვით, ბანკი ვალდებულია თქვენი მოთხოვნის შემთხვევაში თვეში ერთხელ, მაქსიმუმ ბოლო 2 წლის ამონაწერი, დამატებითი საფასურის გარეშე მოგაწოდოთ. ამონაწერის უფრო ხშირად მიღება კი შესაძლოა, დამატებით საკომისიოსთან იყოს დაკავშირებული. ამასთან, თუ ამონაწერის ან სხვა ნებისმიერი ინფორმაციის ოფიციალურ, ბლაკნიან ფურცელზე მიღება გსურთ, ბანკმა შესაძლოა ამ მომსახურებისთვის დამატებითი საკომისიოს გადახდა მოგთხოვოთ. მაგალითად, თუ 2020 წლის 1 მაისს გსურთ, რომ ბანკმა თქვენი საბანკო ანგარიშის 2019 წლის 1 იანვრიდან 2020 წლის 1 მაისამდე ამონაწერი მოგაწოდოთ და, იმავდროულად, ანალოგიური მოთხოვნა ბოლო ერთი თვის განმავლობაში არ დაგიფიქსირებიათ, ეს მომსახურება თქვენთვის უფასო იქნება. ხოლო, თუ იგივე ამონაწერი ან კონკრეტული თარიღისათვის ანგარიშზე არსებული ნაშთის შესახებ ცნობის ბანკის ბლანკიან ფურცელზე დაბეჭდილი სახით მიღება გსურთ, ეს მომსახურება უკვე შესაძლოა ფასიანი იყოს.

საბანკო ანგარიშის მართვა

ანგარიშით სარგებლობის პირობები

საბანკო ანგარიში და მასზე არსებული თანხა როგორც ბანკში მისვლით, ისე დისტანციურად შეგიძლიათ მართოთ.

მას შემდეგ, რაც ბანკი თქვენს სახელზე ანგარიშს გახსნის, მისი გამოყენების პროცესში გარკვეული უფლებები და პასუხისმგებლობები გიჩნდებათ.

აუცილებელია, რომ ანგარიშის გახსნამდე დაკვირვებით გაეცნოთ იმ პირობებს, რომელსაც ბანკი ანგარიშით სარგებლობისთვის გთავაზობთ. კერძოდ, საჭიროა დაინტერესდეთ, იხდით თუ არა ანგარიშის გახსნის საკომისიოს, გაქვთ თუ არა პერიოდული გადასახდელები (მაგალითად, ანგარიშის მომსახურების საკომისიო) და სხვა. ამ და სხვა პირობების შესასწავლად, მნიშვნელოვანია გაეცნოთ ხელშეკრულებას.

ტრანზაქციების კონტროლი

ანგარიშით სარგებლობისას მნიშვნელოვანია, მუდმივად აკონტროლოთ ანგარიშზე დაფიქსირებული შემოსავლები და გასავლები. ეს თქვენს ხელთ არსებული თანხის ეფექტურად განკარგვასა და გაუთვალისწინებელი ხარჯების თავიდან აცილებაში, ასევე, საეჭვო ტრანზაქციების დროულად აღმოჩენაშიც დაგეხმარებათ.

ანგარიშზე არსებული ინფორმაციის გადამოწმება შესაძლებელია ბანკში მისვლით - ბანკის თანამშრომელთან გასაუბრების გზით და ანგარიშის ამონაწერის მიღებით, ასევე, სახლიდან გაუსვლელად, დისტანციური საბანკო პროდუქტების დახმარებით. ამაში SMS ბანკი, ინტერნეტბანკი და ბანკის ცხელ ხაზზე დარეკვა დაგეხმარებათ. ასევე, ანგარიშზე ნაშთის ბანკომატის დახმარებით გადამოწმება შეგიძლიათ. დისტანციური არხებით შემდეგი ინფორმაციისა და მომსახურების მიღება შეგიძლიათ:

- ანგარიშზე არსებული ბალანსის (ნაშთი) დისტანციურად შემოწმების შესაძლებლობა;

- თანხის განაღდება ბანკში მიუსვლელად (ეხება მხოლოდ ბანკომატით თანხის განაღდებას);

- სახლიდან გაუსვლელად თანხის გადარიცხვა, გადასახადების გადახდა და სხვა;

- 24/7-ზე რეჟიმში თქვენს საბანკო მონაცემებზე წვდომა.

ანგარიშის დახურვა/ანგარიშის მფლობელის მონაცემების ცვლილება

.jpg)

კომერციულ ბანკში თქვენი მიმდინარე ანგარიშის დახურვის მეთოდებია:

- წერილობით მიმართვა - დაიხუროს თქვენი მიმდინარე ანგარიში ბანკში. წერილი შეიძლება დისტანციური არხით გაგზავნოთ ან ბანკში მისვლისას დაწეროთ;

- ანგარიშის ავტომატური დახურვა - თქვენი ანგარიში შეიძლება ავტომატურად დაიხუროს, თუ ბანკის მიერ დადგენილი პერიოდის განმავლობაში ანგარიში არ არის აქტიური, ანუ ანგარიშზე არ ფიქსირდება არც ნაშთი და არც თანხის მოძრაობა;

- სასამართლოს გადაწყვეტილებით.

- გარდაცვლილი პირის ანგარიშის დახურვა - მისი სამართალმემკვიდრის მოთხოვნის საფუძველზე, პირის გარდაცვალებისა და მემკვიდრეობით მიღებულ ქონებაზე უფლების დამადასტურებელი დოკუმენტის წარდგენის საფუძველზეა შესაძლებელი.

ანგარიშის დახურვაზე ბანკმა შესაძლებელია უარი გითხრათ იმ შემთხვევაში, თუ:

- სარგებლობთ საბანკო პროდუქტით, რომელსაც ესაჭიროება ამ ანგარიშის არსებობა - მაგალითად, დეპოზიტით ან სესხით. ანგარიშის დახურვას მხოლოდ მას შემდეგ შეძლებთ, რაც აღარ ისარგებლებთ ამ პროდუქტით.

- გერიცხებათ დავალიანება ბანკის მიმართ - მაგალითად, შესაძლებელია გერიცხებოდეთ ანგარიშის მომსახურების ან სხვა გადაუხდელი საკომისიო. ანგარიშის დახურვას მხოლოდ მას შემდეგ შეძლებთ, რაც ამ თანხას გადაიხდით.

- ანგარიშზე არის აუთვისებელი თანხა - ანგარიშზე თუნდაც მინიმალური თანხის არსებობის შემთხვევაში, ბანკი ვერ დახურავს მას. ანგარიშის დახურვამდე, საჭიროა ამ თანხის სრულად გამოტანა.

- სხვა მიზეზით - რომელიც შეიძლება კანონმდებლობით იყოს გათვალისწინებული.

იმ შემთხვევაში, თუ მოხდება თქვენი მონაცემების ცვლილება, მაგალითად, შეიცვლით სახელს ან გვარს, აუცილებელია ანგარიშის მფლობელის ახალი მონაცემების ბანკში დაფიქსირება. იმისათვის, რომ ბანკმა ანგარიშს მფლობელის მონაცემები შეცვალოს, საჭიროა მას მონაცემების ცვლილების შესახებ განაცხადი და ცვლილების ამსახველი დოკუმენტი წარუდგინოთ.