სესხის აღების გადაწყვეტილების მიღებამდე მეწარმემ უნდა შეაფასოს ბიზნესის გადახდისუნარიანობა. ამისთვის საჭიროა ფინანსური ანგარიშგების წარმოება (ფინანსური უწყისების შედგენა) და ძირითადი ფინანსური კოეფიციენტების გამოთვლა. სესხის გამცემი ორგანიზაცია ბიზნესის დაფინანსების თაობაზე გადაწყვეტილების მიღების მიზნით ფინანსური უწყისების შესწავლისას, სხვა ფაქტორებთან ერთად, ითვლის და ითვალისწინებს ფინანსურ კოეფიციენტებსაც. ამ კოეფიციენტებს ფინანსური ორგანიზაცია გამოითვლის მეწარმის მიერ მიწოდებულ ფინანსურ ინფორმაციაზე დაყრდნობით; თუმცა, მეწარმეს თავადაც შეუძლია გამოთვალოს და გამოიყენოს ეს კოეფიციენტები საკუთარი ბიზნესის გადახდისუნარიანობის შეფასების მიზნით.

ბიზნესის შეფასების კრიტერიუმები

ბიზნესის დაფინანსებისას სესხის გამცემი ორგანიზაციის წარმომადგენელი/შემფასებელი ყურადღებას ამახვილებს შემდეგ კრიტერიუმებზე:

- სესხის მიზანი;

- საქმიანობის განხორციელების გეგმა;

- უზრუნველყოფის წარმოდგენილი საშუალებები;

- ბიზნესის სამომავლო გეგმები და საპროგნოზო შედეგები;

- განსახორციელებელ ინვესტიციაში თანამონაწილეობა.

ძირითადი ფინანსური კოეფიციენტები

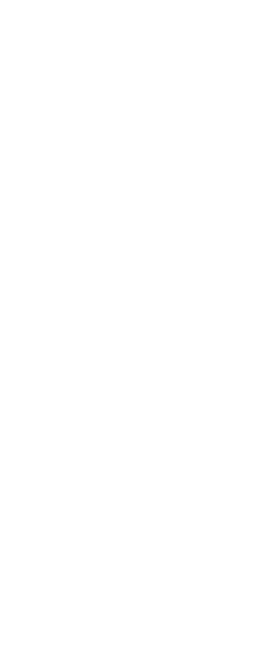

სესხის მომსახურების კოეფიციენტი

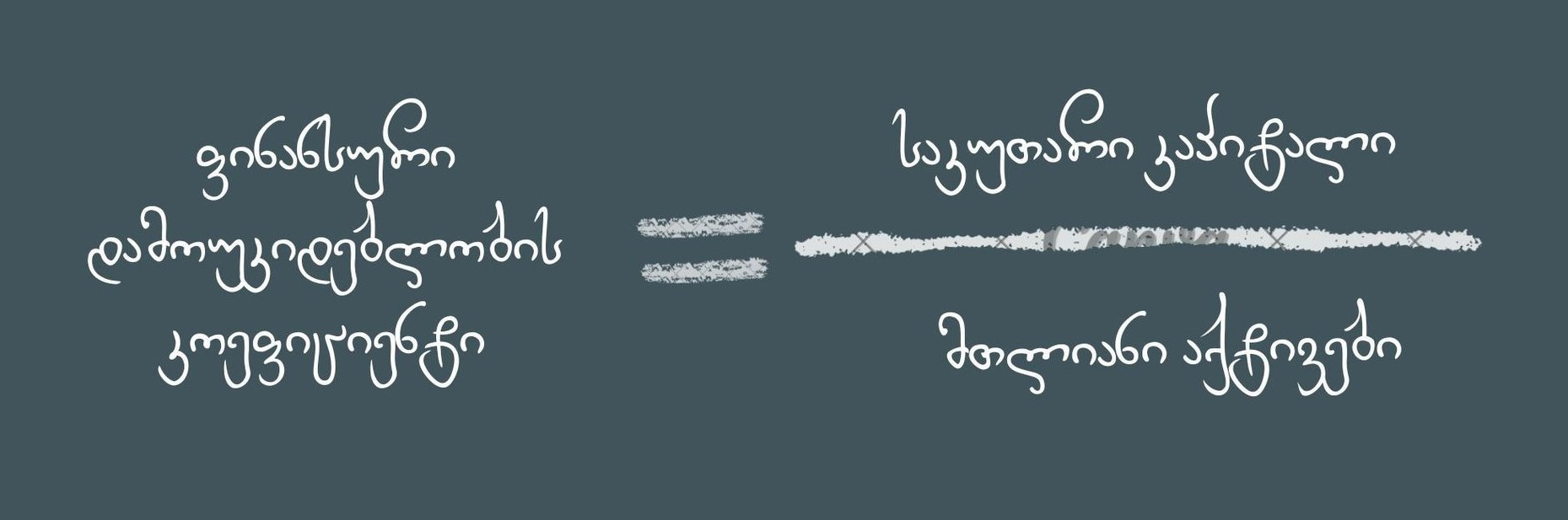

სესხის მომსახურების კოეფიციენტი (DSCR) გამოითვლება EBITDA-ს შეფარდებით PMT-სთან, სადაც EBITDA არის საოპერაციო მოგება დარიცხული პროცენტის და მოგების გადახდამდე, ცვეთისა და ამორტიზაციის ხარჯების გათვალისწინების გარეშე (EBITDA), ხოლო PMT არის სასესხო შენატანი (პროცენტი და ძირი).

თუ ამ კოეფიციენტის დათვლის შედეგად მიღებული მაჩვენებელი 1,3-ზე ნაკლებია, ეს ნიშნავს იმას, რომ ბიზნესს შემოთავაზებული პირობებით გაუჭირდება მოცემული სესხის ყოველთვიური შენატანის დაფარვა. მარტივად რომ ვთქვათ, რაც უფრო დაბალია კოეფიციენტი, მით უფრო ნაკლებია ბიზნესში დარჩენილი თანხა. შენატანი შესაძლებელია შემცირდეს სესხის ვადის გაზრდით ან სესხის ძირითადი თანხის შემცირებით, თუმცა გასათვალისწინებელია, რომ ეს ცვლილებები უნდა შეესაბამებოდეს სესხის მიზნობრიობას, ბიზნესის სპეციფიკასა და ფინანსური ორგანიზაციების შეთავაზებებს.

სესხის მომსახურების კოეფიციენტი, როგორც წესი, ყოველწლიური მონაცემების საფუძველზე გამოითვლება. ამ კოეფიციენტის განსაზღვრა თავად მეწარმესაც მარტივად შეუძლია, რაც მას დაეხმარება წინასწარ შეაფასოს ბიზნესის უნარი მოემსახუროს სესხს.

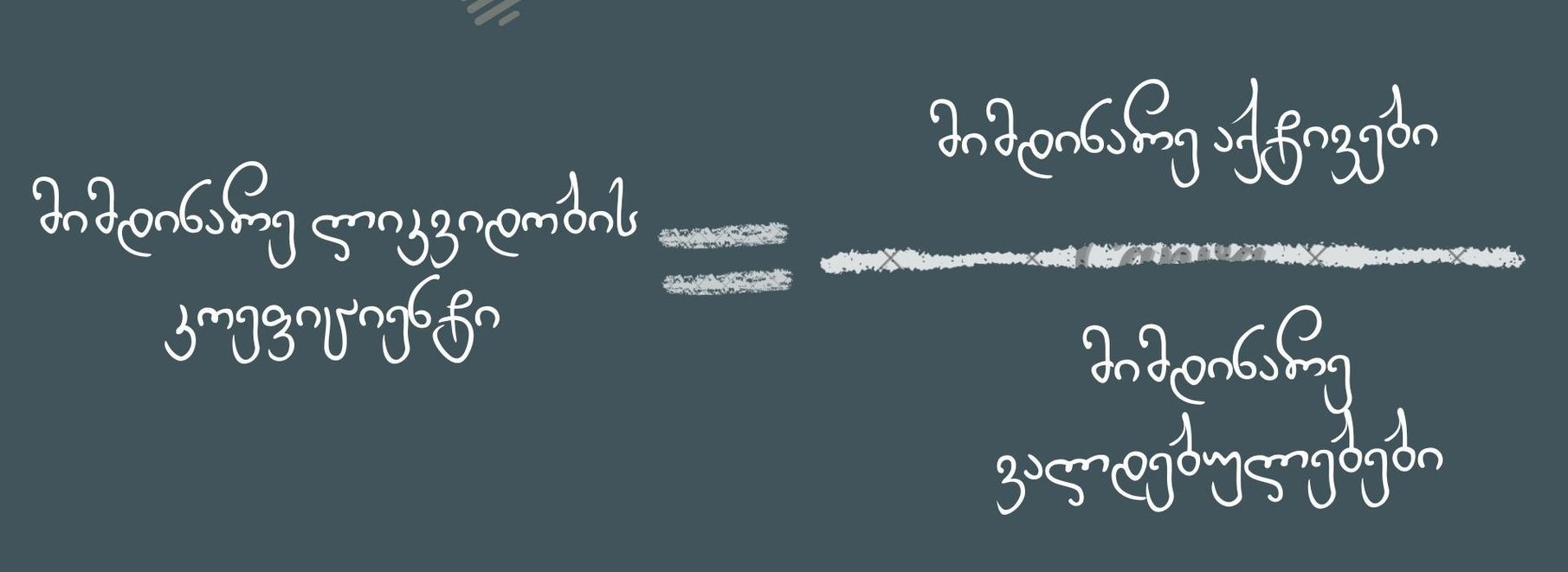

მიმდინარე ლიკვიდობის კოეფიციენტი

ეს კოეფიციენტი გვიჩვენებს, საკმარისია თუ არა ბიზნესის ისეთი აქტივი, რომლის სწრაფად გარდაქმნა ფულად მარტივია იმისთვის, რომ საჭიროების შემთხვევაში დაიხარჯოს მოკლევადიანი (მიმდინარე) ვალდებულებების დასაფარად. რაც უფრო ძნელია აქტივის გადაქცევა ფულად, მით ნაკლებად ლიკვიდურია ის.

მიმდინარე ლიკვიდობის კოეფიციენტი გამოითვლება შემდეგი ფორმულით:

მიღებულია, რომ მიმდინარე ლიკვიდობის კოეფიციენტი არ უნდა იყოს 1-ზე ნაკლები, გამომდინარე იქიდან, რომ კომპანიას, სულ მცირე, უნდა ჰქონდეს საკმარისი მოკლევადიანი აქტივები (სახსრები) იმისთვის, რომ გაისტუმროს მოკლევადიანი ვალდებულებები და არ დასჭირდეს დამატებით სესხის აღება.

მაგალითი:თქვენ აქტივის სახით ფლობთ:

- ნაღდი ფული - 25 000 ₾

- დებიტორული მოთხოვნა - 54 000 ₾

- საქონლის მარაგი - 30 000 ₾

- სულ მიმდინარე აქტივები = 109 000 ₾.

ამასთან, თქვენ გაქვთ ვალდებულებები:

- ვალდებულება მომწოდებლებთან - 28 000 ₾

- საბანკო ოვერდრაფტი - 40 000 ₾

- სულ მიმდინარე ვალდებულება = 68 000 ₾.

ამ მაგალითში, მიმდინარე ლიკვიდობის კოეფიციენტია: 109 000 / 68 000 = 1.6, რაც მისაღები მაჩვენებელია: საჭიროების შემთხვევაში ბიზნესს აქვს შესაძლებლობა აიღოს დამატებითი ვალდებულება.

მაგრამ, თუ მომწოდებლებთან ვალდებულება 200 000 ლარია, მაშინ ასეთი შედეგი გვექნება: 109 000 / 240 000 = 0,44. ეს ნიშნავს იმას, რომ მომწოდებლის მიერ თანხის მოკლე ვადაში დაბრუნების მოთხოვნის შემთხვევაში, ბიზნესი ვერ შეძლებს ამ ვალდებულების დაფარვას, თუნდაც მთლიანად გაყიდოს საქონლის მარაგი და სრულად მიიღოს შესაბამისი თანხა.

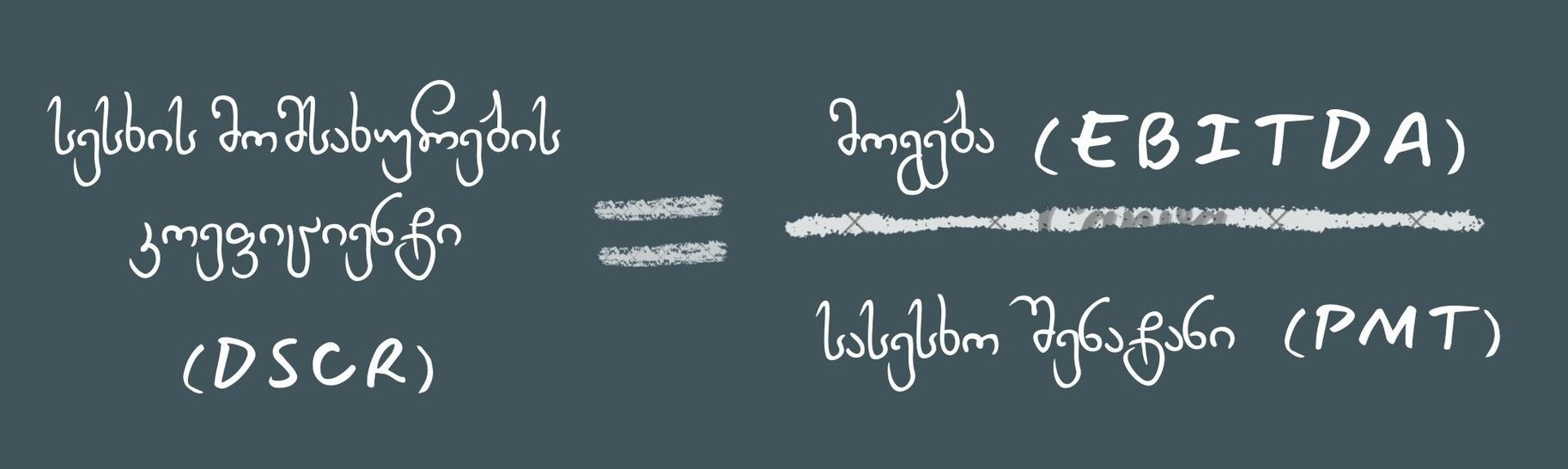

ფინანსური დამოუკიდებლობის კოეფიციენტი

ეს კოეფიციენტი განსაზღვრავს, თუ რა მოცულობის ვალდებულების აღების/დამატების საშუალება აქვს ბიზნესს ისე, რომ საჭიროების შემთხვევაში, ფინანსურ პრობლემებს საკუთრი კაპიტალით გაუმკლავდეს.

ეს კოეფიციენტი შემდეგი ფარდობით გამოითვლება:

აღსანიშნავია, რომ არ არსებობს ამ კოეფიციენტის საყოველთაოდ აღიარებული, სტანდარტული მაჩვენებელი და ის დამოკიდებულია ბიზნესის სექტორზე; თუმცა რეკომენდებულია, რომ ეს კოეფიციენტი 30%-ზე ნაკლები არ იყოს. ამავდროულად, გასათვალისწინებელია, რომ რაც უფრო მაღალია ფინანსური დამოუკიდებლობის კოეფიციენტი, მით უკეთესად ფინანსდება აქტივები საკუთარი კაპიტალით.

მაგალითი: თქვენ ფლობთ აქტივებს 24 000 ლარის ოდენობით, გაქვთ ვალდებულება - 14 000 ₾ და თქვენი კაპიტალია - 10 000 ₾. 10 000 / 24 000 = 0,42 - ანუ ფინანსური დამოუკიდებლობის კოეფიციენტი ამ შემთხვევაში იქნება 42%.თუ თქვენ დამატებით აიღებთ სესხს 10 000 ლარის ოდენობით, მაშინ აქტივები გაიზრდება და 34 000 ლარს შეადგენს. ამასთან, გაიზრდება ვალდებულებები და 24 000 ლარს გაუტოლდება. კაპიტალი დარჩება უცვლელი და ფინანსური დამოუკიდებლობის კოეფიციენტი იქნება: 10 000 / 34 000 = 0,29, ანუ 29%. ეს შედეგი შეიძლება არ იყოს მისაღები ფინანსური ინსტიტუტისთვის და მან მოგთხოვოთ სესხის შემცირება ან კაპიტალის გაზრდა.

ფინანსური ინსტიტუტისთვის მნიშვნელოვანია ფინანსური დამოუკიდებლობის კოეფიციენტის განსაზღვრა, რადგან ის გვიჩვენებს, თუ რამდენად შეუძლია ბიზნესს საკუთარი კაპიტალის ხარჯზე გაუმკლავდეს ფინანსურ პრობლემებს ისე, რომ არ შეექმნას დაბრკოლება სასესხო ვალდებულების დაფარვისას.

მსგავსი თემები

- რეგულირების მიღმა არსებული კრედიტორები

- სხვა დაფინანსების წყაროები

- რა არის საკრედიტო ისტორია? ვინ არიან სესხთან დაკავშირებული პირები?

- სესხის დამტკიცება

- როგორი ტიპის სასესხო პროდუქტები არსებობს?

- რა რისკები და შესაძლებლობები ახლავს სესხის აღებას?

- რა შეკითხვები უნდა დასვათ ფინანსურ ორგანიზაციასთან

- სესხის თანხა და ვადა